(转自:金融小博士)

今天,国家医保局与国家卫生健康委联合发布《支持创新药高质量发展的若干措施》,首次以顶层设计形式构建覆盖研发、准入、支付全链条的16条支持机制。

政策核心包括合理确定创新药医保支付标准,以及首次系统性设立商业健康保险创新药目录。

这一举措通过医保与商保协同,明确基本医保保障边界的同时,为商保释放发展空间,形成“基本医保保基础、商保目录拓层次”的支付新格局。

此举有望破解国产创新药定价标准以及研发回报不足等痛点,推动行业从“仿创结合”向“全球创新”跃迁,创新药领域的核心公司或将长期受益。

一、政策全链条支持体系确立

核心政策突破(2025年7月1日)

医保数据开放

:首次开放全国统一医保平台的疾病谱、用药需求数据,引导药企精准研发靶点。

双轨支付机制

医保目录动态调整,重大公卫事件用药可临时纳入;

增设“商保创新药目录”,目录内药品享受价格保密、豁免集采替代等特权。

破除进院壁垒

:禁止医院以“药占比”限制创新药配备,突破“一品两规”限制,高值创新药可申请“特例单议”支付。

配套措施

地方政策加码(如北京32条、深圳全链条支持),最高奖励3000万元/创新药。

支持创新药借助港澳及“一带一路”平台出海,探索价格保密机制减少国际价格传导影响。

二、市场表现:板块领涨与盈利拐点

二级市场强势

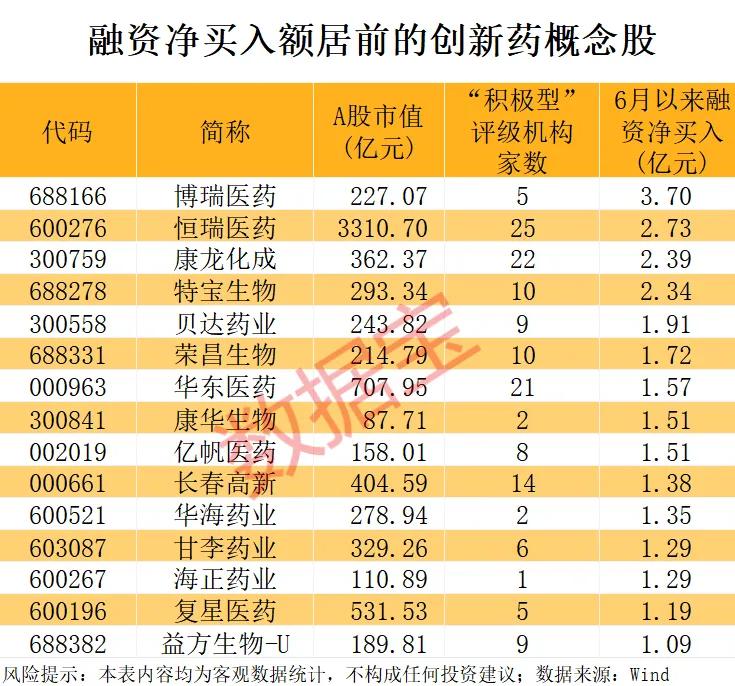

创新药概念股年内平均涨幅超30%,舒泰神、三生国健、泰恩康等5股涨幅超100%。

泰恩康

(+137%):CKBA白癜风创新药II期临床完成入组,子公司布局罗普司亭等生物类似药。

盈利拐点密集出现

百济神州

:泽布替尼全球销售额22亿美元,2025年预计经营利润转正。

信达生物

:PD-1海外收入占比30%,2024年首次盈利。

百利天恒

:凭借EGFR/HER3双抗ADC授权BMS获8亿美元首付款,2024年净利润37亿元。

三、技术突破与国际化加速

前沿领域全球竞争力

ADC/双抗

:荣昌生物HER2ADC以26亿美元授权西雅图基因;康方生物PD-1/VEGF双抗头对头击败默沙东K药。

GLP-1类药物

:恒瑞医药GLP-1组合60亿美元授权美国Hercules,翰森制药口服司美格鲁肽获默沙东合作。

出海模式升级

交易规模

:2025年Q1对外授权交易369亿美元(同比+120%),首付款最高达8.5亿美元(锐格医药)。

NewCo模式

:恒瑞医药、康诺亚等通过成立海外新公司实现权益绑定与风险分散。

四、2025年投资主线

政策受益标的

恒瑞医药

:医保支付改革核心受益,PD-1/CTLA-4双抗中美双报。

信达生物

:商保目录+医保覆盖最广PD-1企业。

技术领先企业

ADC龙头

:荣昌生物(Claudin18.2ADCIII期)、科伦博泰(SKB264授权默沙东)。

GLP-1赛道

:华东医药(利拉鲁肽美国首仿)、博瑞医药(口服小分子GLP-1)。

出海兑现标的

百济神州

:泽布替尼覆盖70国,海外收入占比47%。

君实生物

:特瑞普利单抗东南亚放量,拉美市场加速渗透。

盈利拐点企业

扭亏为盈型

:百利天恒(授权驱动)、神州细胞(凝血八因子放量)。

持续造血型

:贝达药业(埃克替尼+HER3-ADC中美双报)。

五、风险与趋势展望

挑战

:FDA/EMA审批壁垒、专利丛林、供应链成本攀升。

趋势

差异化创新

:聚焦First-in-Class(如康方生物双抗、泽璟制药PROTAC技术)。

AI赋能研发

:翰宇药业AI缩短靶点发现周期至6个月,降本70%。

商保生态成熟

:预计2025年商保目录落地,支付占比提至30%,缩短回报周期。

核心机会全景

维度代表企业核心逻辑政策受益

恒瑞医药、信达生物、康方生物

医保/商保双目录覆盖,临床准入壁垒破除

技术领先荣昌生物、科伦博泰、翰宇药业

ADC/GLP-1全球竞争力,授权价值重估

出海兑现百济神州、君实生物、复星医药

新兴市场深耕,NewCo模式锁定长期收益

盈利拐点百利天恒、神州细胞、艾力斯

主力产品放量+费用率下降,经营现金流转正

总结:中国创新药已从“研发投入期”迈入“商业化兑现期”,政策、技术、资本三轮驱动下,兼具全球竞争力与盈利确定性的企业将持续领跑。2025年重点关注政策落地效能、国际化纵深及盈利可持续性三大变量。

![[新华解读]创新药产业迎支付准入两端重大利好](http://image.uczzd.cn/17387575172290024219.jpg?id=0)