杭州的苏先生遇到一个让他彻夜难眠的遭遇。

他的爱人银行卡突然在凌晨被盗刷,余额像被装上了“漏斗”一般,不到几个小时内就不断被刷去五万多元!

一、两笔奇怪的入账当时正值凌晨,苏先生一家人都熟睡中,手机就放在床头,没有任何声响。

结果第二天一早,他们发现手机里竟有无数条支付通知。

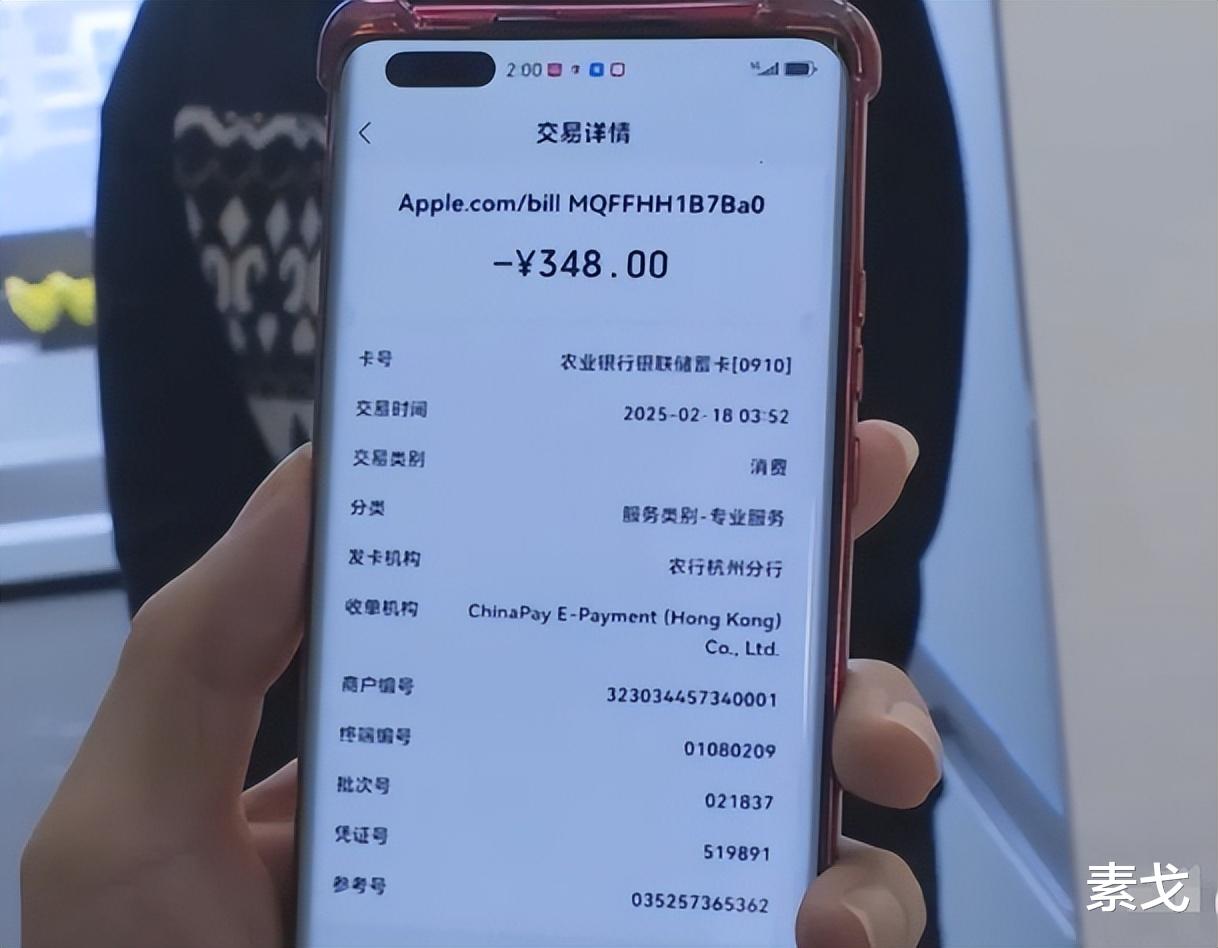

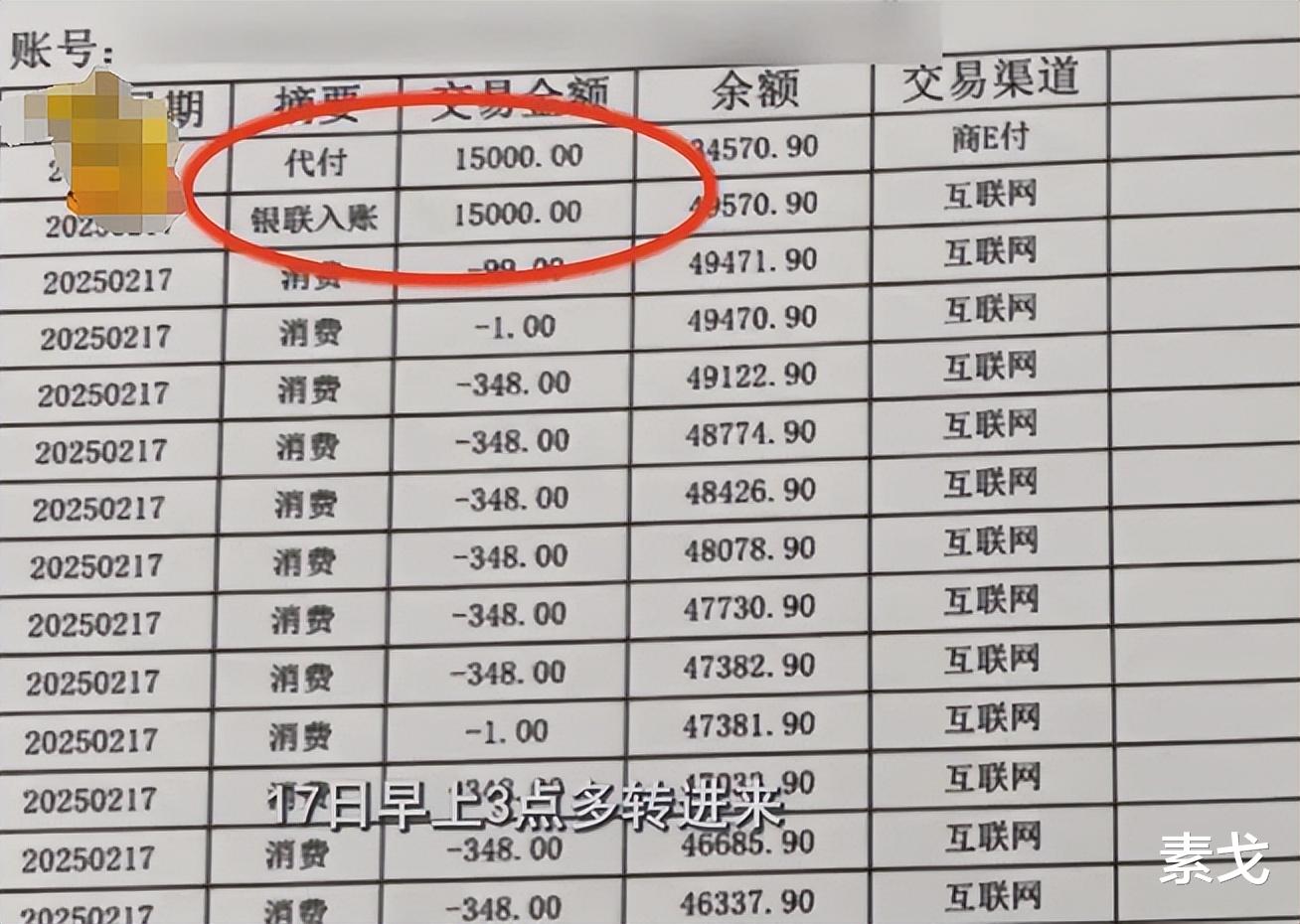

先是莫名收到两笔入账,接着系统就显示连续100多笔分别为348元的支出,总金额达到五万元。

为什么这两笔入账会率先出现?有人猜测是盗刷团伙先用一笔小钱测试银行卡或支付账户的“活跃性”,确认可以交易后,就迅速批量“小额多刷”,避开大额交易可能触发的风控。

更让人心惊的是,这些金额都被分割成348元这样一个相对“安全”的范围,恰好低于多数银行免密支付的上限。

而交易又集中在夜深人静时,正是银行人工监控最薄弱、持卡人警惕性最低的时段。

等到苏先生第二天早上醒来才发现,资金已经被划走了五万多元。

二、数字支付时代的新型盗刷手法从传统的“复制伪卡”,到如今的“无卡盗刷”,金融诈骗看似简单,却蕴含着一条异常专业的黑色产业链。

有人专门收集用户个人信息,有人破解支付系统的弱点,有人负责进行洗钱分赃。

早年间,盗刷常常需要拿到物理卡片,或者通过磁条、芯片数据复制等老套路。

但在数字支付高度成熟的今天,手机App、第三方支付平台、银行系统彼此都存在大量关联操作。

一旦账户信息被盗得手,就能通过木马程序、钓鱼链接等远程手段实现“无卡盗刷”。

在苏先生的案例中,对方可能利用了银行与第三方支付之间的“信息孤岛”,通过伪造支付令牌、模拟免密扣款等方式,将防线打了个措手不及。

除了技术溯源,时间点也很微妙。

午夜到清晨之间,是银行监控最薄弱的时段,人工监控相对松弛,系统预警如果没达成硬性条件,就比较难以触发。

一旦持卡人关机或熟睡,基本无法在第一时间发现交易异常。

而不法分子就是抓住这种“时间差”,进行高频低额、多平台切换的批量操作。

等清晨人们起床时,往往已经遭遇了难以挽回的损失。

如果真的要找出“谁之过”,现实却往往相当复杂。

在类似盗刷案件里,银行、第三方支付平台、商户、甚至持卡人都可能存在一定盲点或漏洞。

谁来赔?怎么赔?法律上通常会进入漫长拉锯战。

从司法解释来看,如果银行无法充分证明这笔支付“符合安全程序”,那么银行就得承担全额赔付责任。

若银行能拿出“动态验证码+生物识别”等证据,证明是持卡人自己操作或疏忽大意泄露了重要信息,那么就会变成持卡人举证自己的无过失。

然而现实操作中,很多案件中双方都互相“各执一词”,银行说系统没问题,用户说自己没有过失,最后往往需要法院来客观评判。

在苏先生的盗刷案中,不少消费记录显示通过电商平台或虚拟商品渠道完成。

第三方支付机构对一些可疑商户并没有太强的审核流程,尤其是出售游戏点卡、虚拟货币等业务的平台,更容易成为洗钱和盗刷的中转站。

但究竟该不该追究支付平台的连带责任,法律层面目前还缺乏明确规定。

有些平台在结束交易后,就把锅甩给银行或商户,形成了“责任真空”。

说到底,除了银行和平台的监管,也要看到不少盗刷案里持卡人自身也可能存在疏忽。

比如重复使用弱密码、点击可疑链接、在陌生WiFi下输入银行卡信息等等。

一旦泄露了验证码或账户密码,不法分子就能轻易绕过各种验证程序。

“短信验证码泄露是否等同于授权交易”也是频繁出现的法律争议点。

不同法院的判决并不统一,有时持卡人因为没做好信息防护而被部分认定为“有过失”,理赔就更添悬念。

四、如何防范在数字支付已经渗透到日常生活的当下,简单地呼吁个人谨慎操作,或者一刀切地要求银行“统统赔偿”,恐怕都只是头痛医头、脚痛医脚。

想要真正杜绝此类事件,亟需多方联手,从技术升级、防范意识、制度建设、媒体监督等层面做全方位努力。

从技术端来看,对高频、异常的小额交易可以尝试增加人脸识别或延时到账等更多防护环节。

在零售业务开发时,强化反欺诈模型,让深夜大规模扣款在第一时间触发“交易熔断”。

另一方面,当用户确实遭遇盗刷损失,银行也应有一套更透明、更合理的赔付流程,积极与第三方支付平台联动,而不是把持卡人推向申诉的“死胡同”。

不少盗刷案件,都依赖游戏点卡、虚拟货币、话费充值等“虚拟商品”来快速洗钱和掩盖交易路径。

第三方支付平台有必要限制可疑商户的交易额度、防止大规模批量消费,针对非正常交易建立“熔断机制”,并与银行共享风险数据,让黑产的转移通道更难畅行无阻。

面对不断翻新的盗刷套路,个人也要树立更强的安全意识。

关闭非必要的小额免密支付、定期核查第三方支付代扣、使用足够复杂和独立的账户密码、尽量少在陌生链接里输入银行卡信息,这些都是能显著降低盗刷风险的“小动作”。

同时,如果条件允许,将不同数额区间的支付做分账户管理,也能避免巨额损失一夜之间被“卷走”。

结语

苏先生曝光此事后,引起了舆论不小的关注。

有媒体积极介入,让更多人认识到数字支付时代潜在的安全隐患。

只有当大众对金融防范有了足够的警惕,相关机构才能感受到来自市场的压力,从而不断改进自身服务与制度。

一直以来,不法分子都在利用技术和规则的漏洞牟利,这正要求我们在立法、监管、技术、企业自律等维度形成“多点联动”。

除了继续完善电子商务法、强化第三方支付机的审查职能外,也可以考虑建立全国性的跨平台盗刷数据共享系统,让可疑交易“走到哪里都被盯着”,真正实现联防联控。

毕竟,在互联网的世界里,信息流动远比想象中更快也更广,一旦监管数据与风控模型更多地共享,就能极大提高识别风险的效率。