2025布局指数基金,这样操作最稳!

经常看我文章的都知道,我这人喜欢泼冷水...

比如DEEPSEEK横空出世后,大家便开始纷纷押注人工智能,但这,后续结果大概率是比较惨的,

我敢这么说,当然是有历史数据支持的,

我就说假如,如果咱们每年都买A股交易热度最高的板块,历史业绩大概会怎么样。

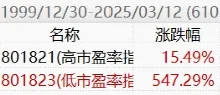

其实早有人帮我们做过回测,如图,是高波动率指数过去二十五年的累计表现,

高波动拉长看几乎就是一个价值毁灭的指数,二十五年亏损38%,

而相比之下,就算躺着啥也不干,持有万得全A也有4倍收益,而低波指数更是上涨近9倍,

这也说明,波动率和持股收益是一个负相关因子,人话说就是→追热点,死得快

同理,我们再来看低市盈率和高市盈率指数的表现:

会发现高市盈率指数虽然没有高波动指数那么惨,但总体上表现也是远不如低市盈率指数的,

高市盈率二十五年涨了15%,算上通胀,也约等于价值毁灭,

而低市盈率指数,往往代表着高股息,所以这也意味着→选高股息票,更容易赚钱

再比如之前我们分享过的,指数的现金流率,会发现高现金流率的指数往往历史业绩更好,低现金流率的指数通常业绩更差,大多优质的指数,比如标普500、中证红利,现金流率都至少在4%以上,整个A股的现金流率只有不到2%,

所以一句话总结就是→现金流好的股票,更容易有超额收益

再拿开头说的人工智能指数,这种指数往往具有三大特点,兼顾低现金流,估值高,波动率高,三者全踩(360、寒武纪之流)。那么来看人工智能指数历史以来的表现,就明白了,

你在14年熊市底部买入,都尚且只有3.6%的年化率,更别说其他高位,分分钟腰斩。

你在这个板块选股,等于开局选了300%难度的地狱模式。

更别说在现在市场热度还很高时买入,可想而知,你不亏钱谁亏钱。

这个道理,其实老巴很早就想明白了,他从来不碰这类赌性极强的股票,

当然,也正因为A股是个大杂烩,赌徒和价投两帮人混在一起,赌场总放出暴富故事拉人头,这就导致韭菜持续被收割。

.........

总之,你会发现大多相对靠谱的指数,是具有一些共性的,

因此围绕如低波动,高股息,低估值,高现金流率之类方向的去选股,一般都是比较靠谱的投资策略,

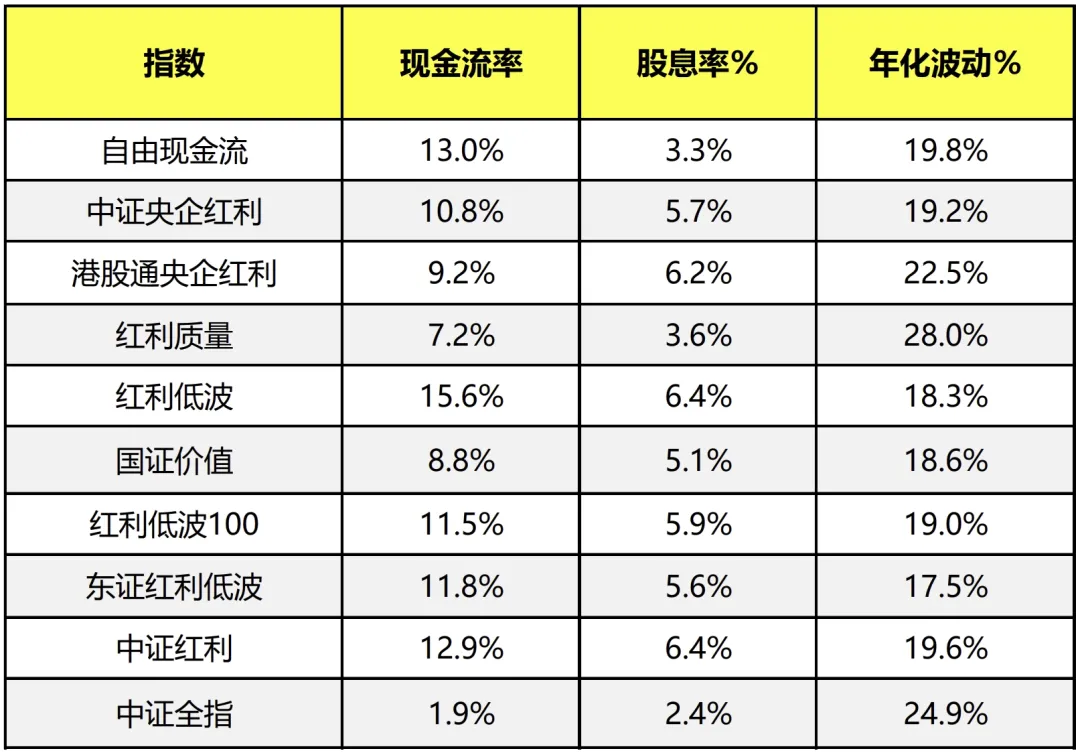

我也查找了市场上,一些波动率、现金流率、股息率等各方面表现都不错的指数,仅供参考:

会发现大多smartbeta指数,股息率,现金流率,年化波动率都比宽基更优秀,

以港股通央企红利50ETF(520990)为例,现金流率是9.2%,股息率是6.2%,年化波动率22.5%,均优于中证全指,

所以炒股的时候,比如你先从这些指数里筛出一个股票池,再从里面去挑选,可以大大提升你的胜率,

增加胜率就是这么简单,避开雷区,接受平庸,很多人看不上,因为这些股票没故事,他们喜欢刺激的,那就只能让他自己折腾去了。

云霞育儿网

云霞育儿网

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。