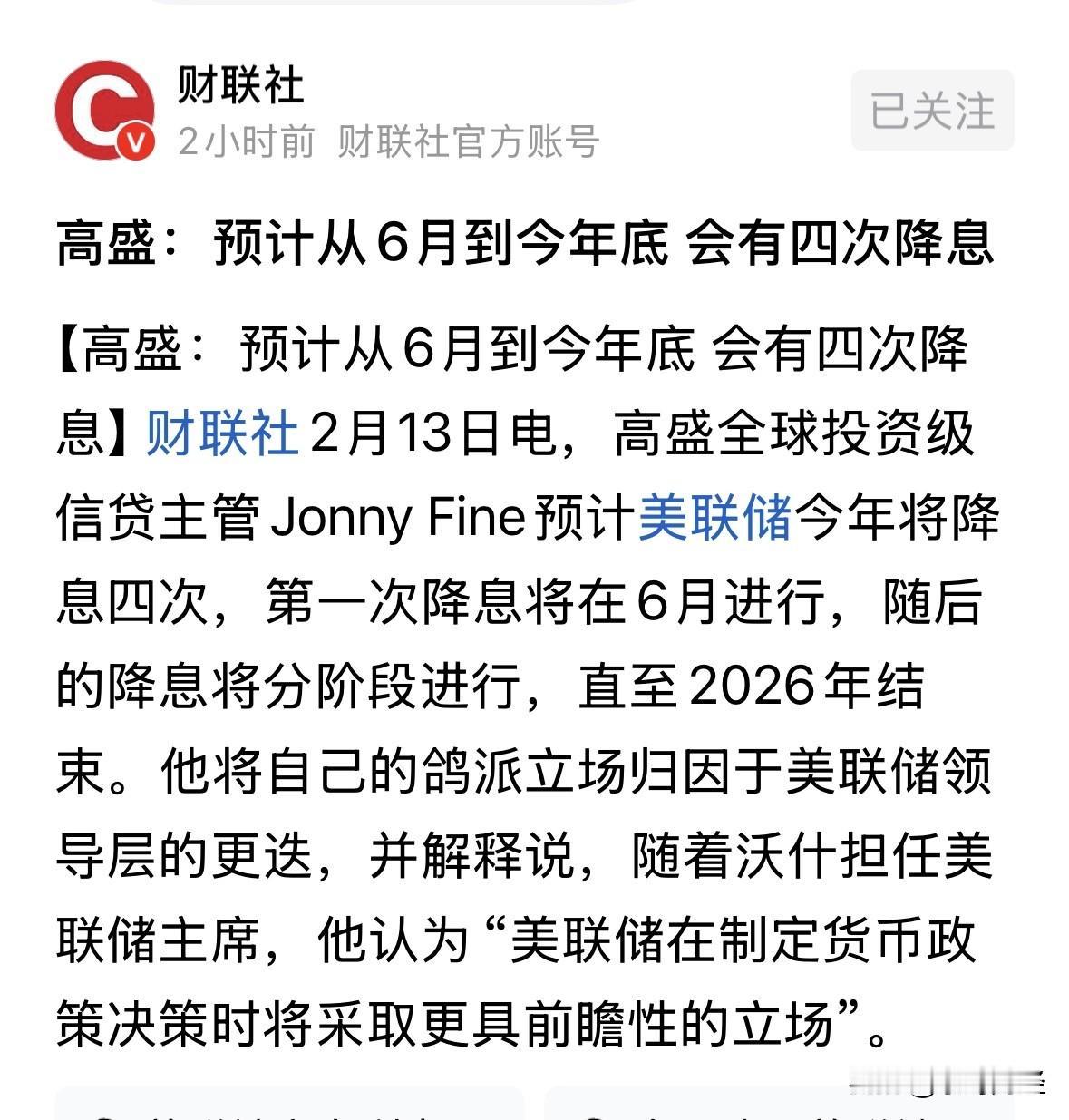

华尔街现在使劲将黄金往上弄,目的是什么?本质上就是美国要降息,一旦降息了,钱就要流出美国,甚至换成其他货币。万一未来几年美国衰退了,美元潮汐失效了,那就危险了。这波金价疯涨,绝对不是市场盲目跟风。华尔街的各大投行、基金经理,都在紧紧跟着美联储的节奏走,每一次大额买入黄金,都精准踩中了市场对降息的预期。美联储已经放出了明确风声,降息是大概率会发生的事,差别只在具体什么时候落地。很多人只看到金价一天比一天高,却没看透华尔街这波操作的核心心思。美联储现在虽然暂停了之前的连续降息,但明眼人都能看出来,降息只是时间问题。美联储官员在最新的议息会议上已经释放出明确信号,年内大概率还会有1到2次降息,只是具体落地时间要结合通胀数据来定。通胀现在还是美联储降息的最大制约因素,上半年美国通胀大概率还有上行压力,这也是美联储一季度选择“按兵不动”的核心原因。但这并不影响市场对降息的整体预期,芝商所的“美联储观察”工具显示,6月份美联储降息的概率已经达到了60%。一旦美联储真正下调利率,美元的吸引力就会直接下降。持有美元的机构和个人,会发现拿着美元存款的收益变低,自然会想办法把资金转移出去,要么换成其他利率更高的货币,要么投向更稳妥的资产。华尔街的那些头部投行,比如高盛、摩根大通,还有手握重金的基金经理,早就看透了这一点。他们没有盲目跟风买黄金,而是紧紧盯着美联储的每一次表态,每一次大额扫货黄金,都精准踩中了市场对降息的预期。高盛在今年1月份已经两度上调黄金目标价,直接把预期锁定在5400美元/盎司,摩根大通、花旗银行也跟着释放看涨信号。美国商品期货交易委员会的数据能直接印证这一点,以投行为主的互换交易商一直在持续增持黄金期货期权的净多头头寸,就是用真金白银在推动金价往上走。他们这么做,根本不是单纯想靠黄金赚差价。他们的核心想法很实在,就是为了应对降息后可能出现的资金外流危机。一旦大量资金流出美国,美元汇率就会承压,甚至可能动摇美元的全球地位。大家可能听过“美元潮汐”这个词,简单说就是美国靠美联储的加息降息,来掌控全球资金的流动,进而收割全球财富。过去几十年,美国一直靠这套逻辑维持自身经济,可现在情况不一样了,美国经济的衰退风险越来越高。2025年11月美国失业率已经攀升至4.6%,创下2021年9月以来的新高,核心通胀指数也一直在目标区间以上徘徊,高利率政策已经难以为继。万一未来几年美国真的陷入衰退,这套美元潮汐的玩法就会失效。美元潮汐一旦失效,对美国来说就是巨大的危险。美国长期靠美元潮汐收割全球财富来弥补财政赤字,失效后财政收入会难以增加,债务危机还会进一步加剧,经济增长也会失去外部支撑,甚至可能陷入停滞。更关键的是,全球去美元化的进程一直在加速,很多国家都在减少对美元的依赖,增加本币结算的比例。要是美元潮汐再失效,美国在全球金融领域的影响力会大幅下降,国际地位也会跟着受损。而黄金,作为全球公认的硬通货,不依附于任何一个国家的信用体系,自然就成了华尔街的“避风港”选择。他们推高金价,就是想把黄金打造成美元体系内的安全港,吸引全球资本都涌入黄金市场。这样一来,就算有资金要流出美国,也会优先选择黄金这种仍由美元主导的资产,不会彻底脱离美元体系,从而保住美元的霸权地位。这也是为什么,就算金价已经创下历史新高,各大投行依然在坚定看涨。除此之外,全球各国央行也在持续增加黄金储备,私人投资者因为担心美国财政赤字扩大和货币贬值,也在不断买入黄金。这些需求叠加在一起,进一步支撑着金价上涨,也让华尔街的布局变得更加顺利。所以说,这波金价疯涨,真的不是市场盲目跟风。华尔街使劲推高黄金,本质上就是为美联储的降息铺路,为未来可能出现的美国衰退、美元潮汐失效提前布局,保住美元的全球主导地位。这背后不是运气,是华尔街精准的算计,更是美国应对自身经济风险的无奈之举。看懂了这一点,你就不会再觉得金价上涨离谱,反而能看清全球金融市场的底层逻辑。