差距越来越大,中国经济还能追上美国吗?2025年中国GDP是140万亿人民币,换

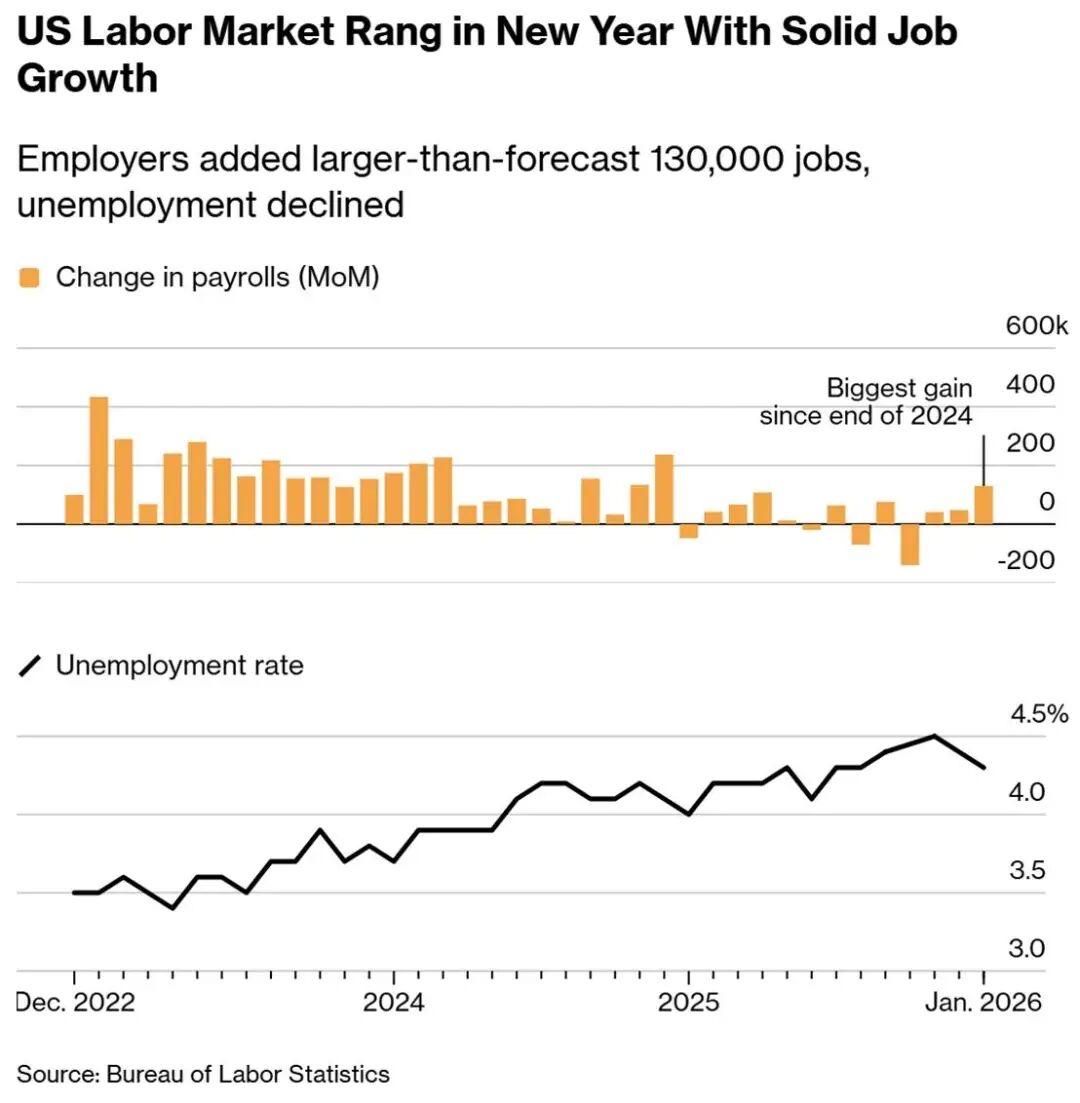

差距越来越大,中国经济还能追上美国吗?2025年中国GDP是140万亿人民币,换成美元大概19.63万亿,而美国2025年GDP肯定超过30万亿,甚至可能冲到30.82万亿,比我们多出11万亿美元,这差距差不多等于两个德国的经济总量,看着确实挺悬殊。麻烦看官老爷们右上角点击一下“关注”,既方便您进行讨论和分享,又能给您带来不一样的参与感,感谢您的支持!2025年中美GDP按美元计价的账面差距引发广泛关注,中国约19.63万亿美元、美国突破30万亿美元,差值接近11万亿美元相当于两个德国经济总量。很多人据此认为两国经济实力断崖式拉大,却忽略了这一数字背后的汇率与统计双重失真。美联储持续高利率政策推动美元强势升值,直接压低人民币兑美元汇率,是造成名义GDP差距扩大的核心原因。汇率波动带来的折算偏差,并不代表中国真实经济产出与综合实力出现实质性下滑。中美GDP核算体系存在根本性差异,美国以支出法为主大量计入虚拟房租、金融中介服务等非生产性名义价值。中国以生产法为核心统计口径,更聚焦实体产业增加值,剔除了大量虚增的名义经济活动。美国GDP增长高度依赖消费信贷、资产价格膨胀与债务扩张,很多增长并未转化为真实的生产能力与物质财富。中国经济增长扎根于制造业、基建、能源、消费等实体领域,每一分增长都对应着实实在在的产品与服务供给。2025年中国全社会用电量突破10万亿千瓦时,稳居全球第一且远超美国全年用电总量,是工业生产与经济活力的硬核印证。发电量、货运量、制造业产值、商品消费等实物指标,共同指向中国实体经济保持稳健扩张态势。中国工业体系覆盖联合国全部工业门类,高端制造、新能源、新材料、人工智能等新质生产力持续突破。完整产业链与强大工业基础,让中国经济具备更强的抗风险能力与长期增长韧性。美国GDP数据与本土生产活动明显背离,制造业空心化、产业外移、供应链依赖外部,账面繁荣难以支撑长期国力竞争。过度依赖金融与消费拉动的增长模式,在高利率与高债务压力下脆弱性不断累积。两国经济差距本质上是名义通胀债务型增长与实体资产积累型增长的路线差异,而非简单的实力落差。账面GDP数字可以被汇率、统计、通胀扭曲,但工业产能、技术创新、产业安全才是国家竞争力的硬支撑。单纯用美元计价GDP判断中美经济前景,既不科学也容易陷入认知误区,忽略了经济结构与增长质量的深层差异。看待国家经济实力,必须跳出单一数字陷阱,从产业、技术、民生、可持续性等维度综合判断。中国经济正从规模速度型向质量效益型转型,增速换挡的同时,产业升级与创新驱动带来的价值增量持续释放。这种转型阵痛换来的是更健康的增长结构与更持久的发展动能,远胜于短期名义数字膨胀。美国依靠美元霸权与金融优势维持账面GDP高增长,但债务规模、产业空心化、社会分化等问题正在削弱长期竞争力。账面优势背后是增长根基的松动,与中国扎实的实体积累形成鲜明对比。汇率周期具有轮动性,随着美联储政策转向与人民币国际化推进,当前的折算偏差终将回归合理区间,账面差距会自然收窄。用短期汇率波动定义长期经济追赶进程,本身就是刻舟求剑的短视思维。实体经济是一国经济的立身之本,中国在工业制造、基础设施、数字经济、绿色能源等领域的布局,构筑了不可替代的竞争优势。这些看不见的硬实力,远比纸面GDP数字更能决定未来的国际格局。经济追赶从来不是线性的数字比拼,而是制度优势、产业韧性、创新能力、人力资源的综合较量。中国经济的稳健前行,正在以自己的节奏改写全球经济力量对比,不必被短期账面波动干扰判断。未来随着中国产业升级深化、内需潜力释放、人民币汇率回归均衡,中美经济的真实差距会更清晰地呈现。坚持实体为本、坚守制造根基、持续创新突破,中国经济的长期追赶趋势不会改变。看待中美经济对比,既要正视差距,更要看清差距的成因与本质,不被表面数据裹挟焦虑。中国经济的底气,来自于每一座工厂、每一项技术、每一次消费升级所积累的真实力量。从长期视角看,决定国家经济命运的是生产效率、产业体系与创新生态,而非汇率折算出来的名义规模。中国经济追赶之路,走得扎实而坚定,短期账面差距改变不了长期向好的大势。当下的GDP数字差距,是多重短期因素叠加的结果,绝非两国经济实力的真实写照。立足实体、深耕制造、拥抱创新,中国经济必将在高质量发展中不断缩小与美国的全面差距。经济竞争的终极战场是实体产业与核心技术,而非金融游戏与统计技巧,这是中国跨越发展的核心逻辑。不被数字迷惑、不被杂音干扰,稳步推进产业升级与科技自立,就是最好的追赶策略。11万亿美元的账面差距终会随周期调整而变化,而中国完整的工业体系、庞大的内需市场、持续的创新活力,才是赢得未来的关键。看清真相、把握大势,就会对中国经济的长远前景充满信心。