能不能买,得看它值不值得买,是不是物美价廉。

如果物美又价廉,那就值得买。可如果“物不美,价不廉”,那连看一眼都是浪费时间和精力。

不过,“物不美,价很廉”时,如果没有其它投资选择,也是可以啃一啃这种“鸡肋”投资机会的。

但价格一定一定要非常非常低廉。

就像一些垃圾上市公司,如果它的清算价值是100亿,但市场先生只给它报出了个10亿的价格,那可以买一买。

可如果市场先生不觉得它是垃圾,给它的价格报出了120亿,那多看一眼就是浪费力气,更别提拿真金白银买了。

股市投资,要买就买优质股权,而且还要用低廉的价格买。

那么,纳斯达克指数是不是物美的“好东西”呢?

01 物美好东西纳斯达克指数是科技股的摇篮。

无论是纳斯达克综合指数,还是纳斯达克100指数,科技股的权重都在一半以上。

尤其是美股七姐妹(苹果、微软、英伟达、亚马逊、META、谷歌、特斯拉),仅仅这七家公司就占据了一半以上的权重。

所以,从这个角度来看,投资纳斯达克指数,就是买美股七姐妹。

那么,你觉得美股七姐妹怎么样呢?是不是好东西呢?

纳斯达克指数是全球科技创新的晴雨表。

而科学技术是第一生产力。从该角度看,纳斯达克指数确实算得上是“好东西”。

另外,纳斯达克指数属于宽基指数。所以,除了科技属性外,它好不好的核心焦点在“美国国运”身上。

国运昌隆,指数就好;国运不行,指数就差。即使是科技,也扛不住国运衰落的大势暴击。

如果你认为在接下来的一二十年里,美国国运依然会蒸蒸日上或保持不坠,那长期定投跟踪该指数的基金,就没多大问题。

可如果你不这样认为,觉得未来会东风压到西风,漂亮国开始走下坡路,那就不能买。

就像当今中国的房地产行业一样,2000年到2019年是它的黄金二十年,这期间买房或干建筑,赚钱不仅轻松,还很能赚。

可当它走进了2020年以后,就开始走下坡路。进场不仅赚不到钱,还得赔一大笔。即使有能人可以赚,也会很辛苦。

你觉得未来漂亮国的国运是蒸蒸日上,还是像之前英国把权杖交给美国后,开始走下坡路,日薄西山呢?

如果你觉得纳斯达克是好东西,那就有了买它的基础。但要不要买,还得看价格咋样。

02 估值贵贱即使是好东西,买贵了也是不值当的。

买贵了,一是让投资没有安全感,失去了缓冲余地,风险敞口很大;二是透支了未来的潜力,不会有太好的潜在回报率。

就像有一家优质的上市公司,它未来十年的现金流折现值是每股100元,你在150元时买进。

这根本就没有丝毫安全感不说,而且未来的潜在回报更是沦落到了负值。

到了如此程度,玩的就是一场击鼓传花的价格游戏,想赚钱就只能看有没有比你更傻的接盘侠了。

那么,纳斯达克指数现在的估值是贵还是便宜呢?

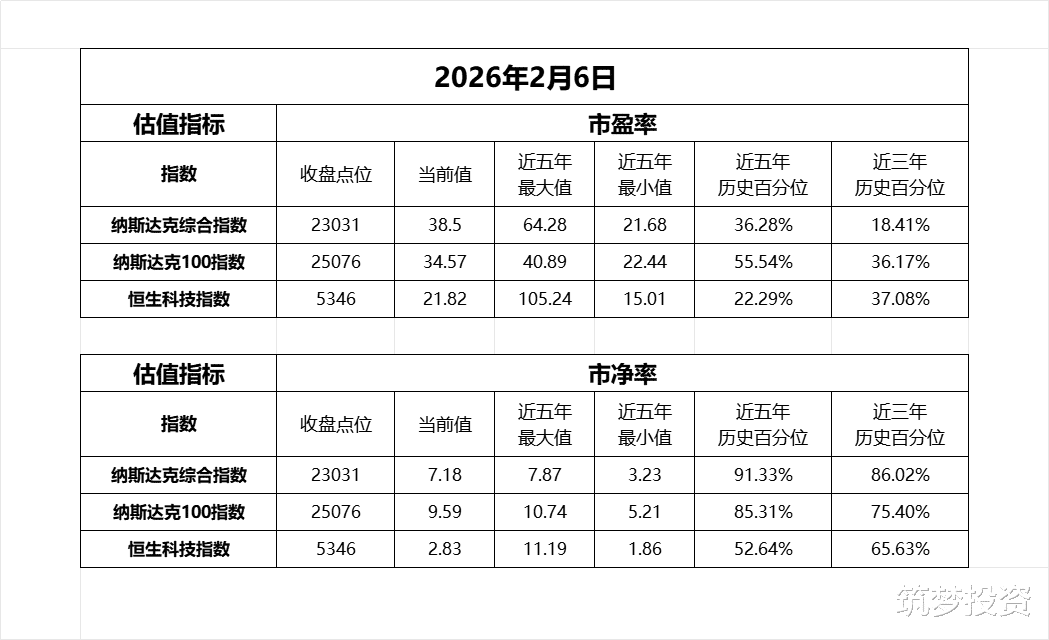

2026年2月6日,纳斯达克综合指数收盘于23031点,纳斯达克100指数收盘于25076点。

纳斯达克综合指数的市盈率是38.5倍。

该指数市盈率在近五年的最大值是64.28倍,最小值是21.68倍,平均值是39.08倍。

当前38.5倍的市盈率水平位于近五年36.28%的位置,近三年18.41%的位置。

这意味着,近五年有36.28%的时间比当今便宜,近三年只有18.41%的时间比目前便宜。

而纳斯达克综合指数的市净率是7.18倍。

该指数市净率在近五年的最大值是7.87倍,最小值是3.23倍,平均值是6.09倍。

当前7.18倍的市净率水平位于近五年91.33%的位置,近三年86.02%的位置。

纳斯达克综合指数的市盈率水平靠近历史估值下部,市净率水平靠近历史估值上沿。

我们再来看看纳斯达克100指数的估值水平。

2026年2月6日,纳斯达克100指数的市盈率是34.57倍。

它的市盈率在近五年的最大值是40.89倍,最小值是22.44倍,平均值是33.05倍。

目前的市盈率水平位于近三年36.17%的位置,近五年55.54%的位置。

当前纳斯达克100指数的市净率是9.59倍。

它的市净率在近五年的最大值是10.74倍,最小值是5.21倍,平均值是8.18倍。

当前的市净率水平位于近三年75.4%的位置,近五年85.31%的位置。

纳斯达克100指数的市盈率水平靠近历史中等偏下的位置,市净率则运行在历史上部区间。

历史不会简单的重复,但会压着相同的韵脚。

你觉得当前的纳斯达克指数是贵了还是便宜了呢?

如果你觉得这个水平有那么点儿便宜,可以接受,也认为它是好东西,那买它就没问题。

可如果你认为它是好东西,但这个水平没有便宜到自己想下手的程度,不能接受当前的价格,那不买也罢。

如果买不了纳斯达克指数,但又想分享科技公司发展成果,怎么办呢?

咱们可以找替代品。西边不亮,东边或许亮。活人不能被尿憋死,对不?

03 替代品2026年2月6日,恒生科技指数收盘于5346点。

目前,它的市盈率是21.82倍。

近五年,市盈率最大值是105.24倍,最小值是15.01倍,平均值是32.24倍。

它当前的市盈率水平位于近五年22.29%的位置,近三年37.08%的位置。

当前,它的市净率是2.83倍。

近五年,市净率最大值是11.19倍,最小值是1.86倍,平均值是3.1倍。

它目前的市净率水平位于近五年52.64%的位置,近三年65.63%的位置。

恒生科技指数的市盈率估值位于历史的偏下位置,市净率估值中等偏上。

无论是从绝对估值来讲,还是从相对估值而言,亦或是对指数最关键的“国运”来说,恒生科技指数都比纳斯达克指数更值得。

所以,如果真的想买科技,那买纳斯达克指数真不如买恒生科技指数,投东方雄狮比买西方鹰酱更好。

不过,能不能买,除了看东西好坏、价格高低外,还有个更为核心关键的东西,那就是“懂否”。

无论是纳斯达克指数,还是比之更优的恒生科技指数,如果不懂,那就不能玩。

如果不能深刻理解指数投资的奥义和技巧,那品质再好的东西,价格再便宜,也是不能买的。

就像买东西得看需求,如果你不需要,那即使价格只有几毛几分钱,也是不值当的,也是很贵的。

不需要,买了得找地方归置它,对自己就是个累赘,也是对自己血汗钱的不尊重。

股神巴菲特提过一个“安全边际”的投资概念,说的是要给投资留有足够的余地。

而在股市投资里,最大的安全边际是“懂”。

“不懂不碰,懂了再投”,这始终是放之四海而皆准的投资第一铁则!

那么,你懂指数吗?懂投资它的方法吗?具备投资它的心态吗?遇到上涨或下跌时,你又会如何处理呢?

巴菲特曾言:通过长期定投指数基金,一个什么都不懂的业余投资者往往能够战胜大多数专业投资者。

长期定投是最适合投资指数的策略。有拿到巨大投资成果的股神背书,相当靠谱。

那么,你懂长期定投的核心奥义吗?了解它的四个关键点呢?

又知不知道“长期是多长”?能不能量身定制出一份适合自己的定投计划呢?

投资的基石之一是复利。而复利最重要的影响因子是时间。

所以,投资是与时间做朋友,讲究的是个耐心。耐心是投资者战略级别的竞争力。

那么,你熬不熬得住,等不等得起呢?心态上熬到住,等得起,那财务上也等得起吗?

投资要求的是利用波动,无视涨跌。你能做到这一点儿吗?又何以见得?

遇到大涨时,你的心理状态是怎样的?遇到大跌时,又是怎样的?大涨大跌时,你又会做什么投资决策呢?

你能很好地回答上述问题,做到心中有数吗?

投资最大的安全边际是“懂”。买股时的最大安全边际是好东西买的足够便宜。

所以,你懂纳斯达克指数吗?认不认为它是好东西?觉不觉得现在的它是便宜的呢?

如果你的答案都是“OK”,那尽可以入手。如果有一个不“OK”,那就不能买,可以寻找下替代品或者坐等。

年轻人要不要炒股?该从哪里入手学习投资?