📈英伟达估值模型全拆解:DCF模型显示真实..

图表会看世界

2025-08-28 00:13:58

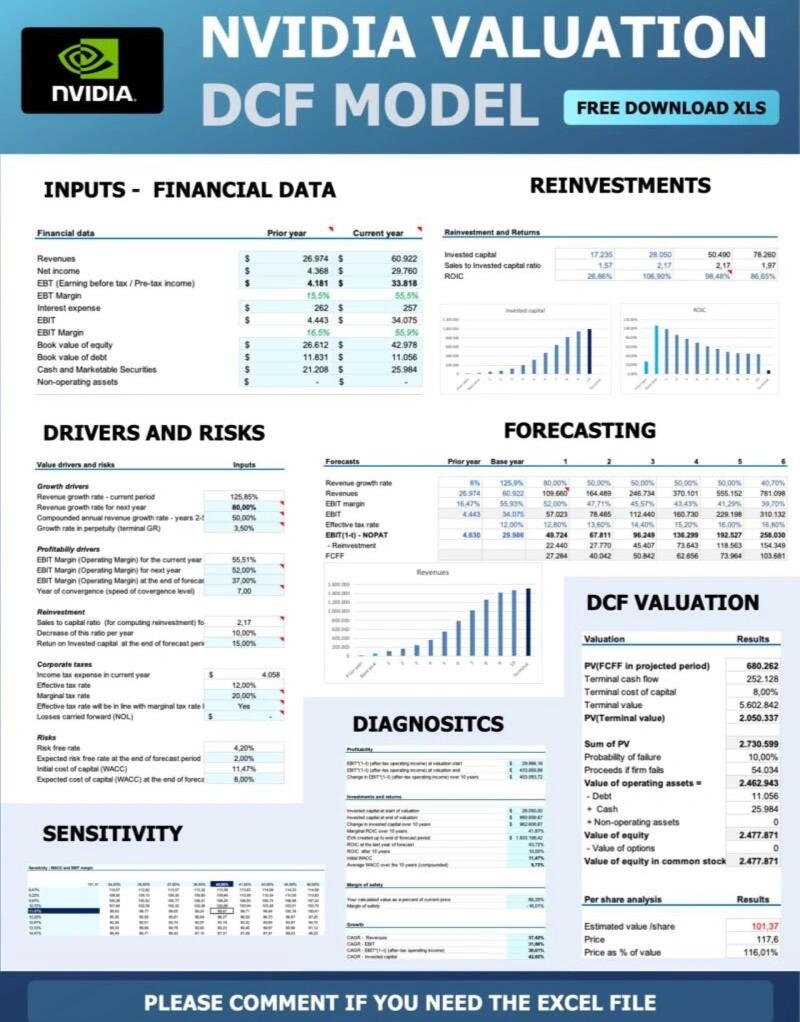

🧮【图表概览:英伟达的DCF贴现现金流估值模型(2025版)】

这份信息图是由 BojanFin提供的英伟达估值全景图,采用DCF(贴现现金流)模型,通过营收预测、利润率、资本回报率等多个变量,精确推算出公司合理估值。

💵【关键财务数据】

• 当前年营收:609.22亿美元

• 净利润:297.6亿美元

• 息税前利润率(EBIT Margin):55.51%

• 投资资本回报率(ROIC):2025年约 100.90%

• 可支配自由现金流(FCFF)预测每年持续增长

🔁【资本重投与增长前提】

• 投入资本年年增长(2025年目标为78.26B)

• 销售与资本支出比:2.17

• 长期ROIC预期维持在15%以上

📊【估值预测:贴现值、终值与权益价值】

• 未来6年现金流贴现值:6.80B

• 终值贴现(含无限期未来):20.50B

• 总价值合计:27.30B

• 扣除债务后,股东权益估值:24.77B

• 每股估值:101.37美元

• 当前市场价格:117.46美元,高出模型估值15.9%

⚠️【模型诊断与敏感性分析】

• 使用WACC(加权平均资本成本)8.0%作为贴现率

• 模型中内嵌“失败概率10%”,也做了情景模拟:若失败,企业清算价值为5B

• 利润、资本支出、增长假设做了上下浮动10%的敏感性分析,估值弹性为85~120美元。

0

阅读:0