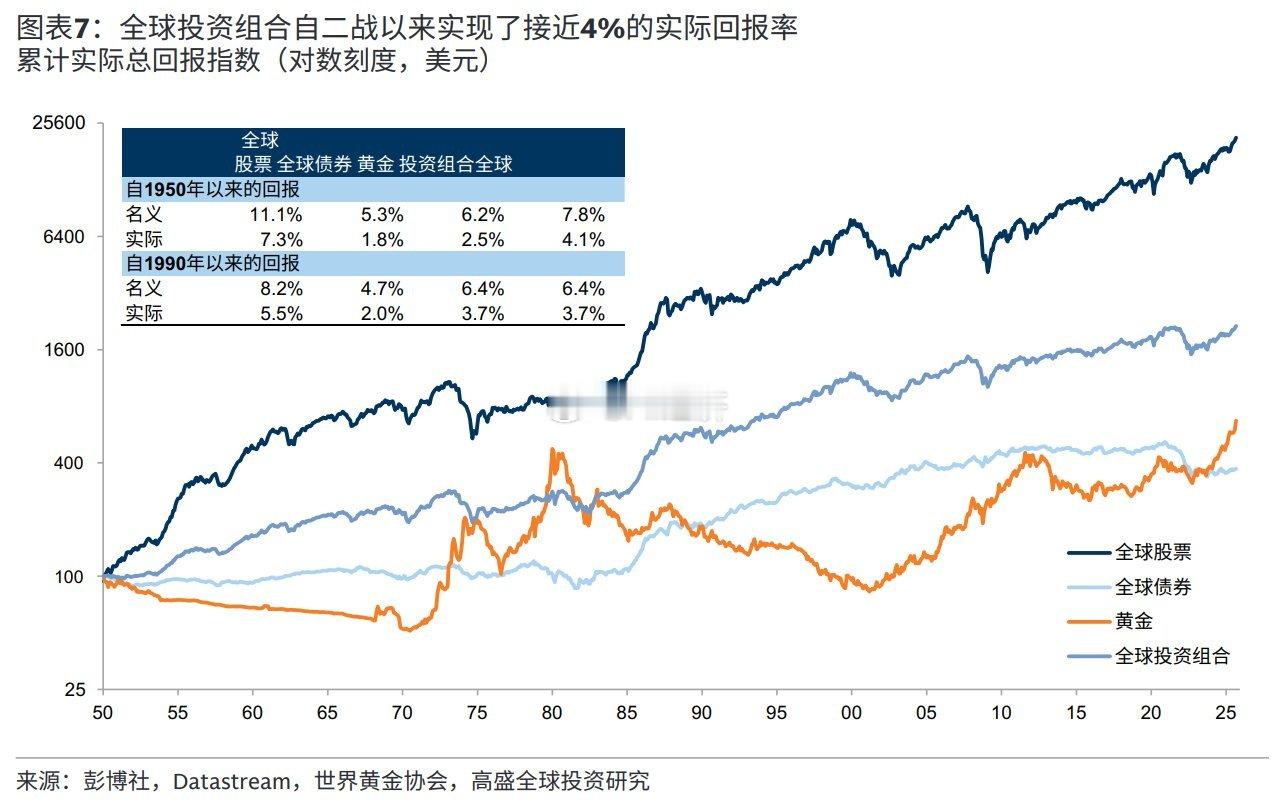

全球投资组合自二战以来实现了接近4%的实际回报率

数据图表 文字解读

【分类】金融-全球投资回报

图表模型:

解读(分阶段):

**第一阶段(1950-1970,20年):**

起步增长期,全球股票从100增长至约1000(10倍增长),全球债券和黄金相对平稳,债券增长至约300,黄金保持在100以下。

这反映了战后经济复苏期股票市场的强劲表现,而债券和黄金相对保守。

**第二阶段(1970-1982,12年):**

分化调整期,全球股票出现明显回调(从1000降至约600),黄金出现爆发式增长(从约50激增至400+),债券继续温和上涨。

这一时期反映了1970年代石油危机和通胀环境下的资产轮动,黄金作为避险资产表现突出。

**第三阶段(1982-2000,18年):**

股债共振期,全球股票强势反弹并持续上涨(从600增长至约10000),债券也稳步上升(增长至约1200),黄金相对低迷(回落至100-200区间)。

这体现了1980年代至1990年代的大牛市,股债双牛格局明显。

**第四阶段(2000-2010,10年):**

震荡分化期,股票经历两次重大调整(互联网泡沫和金融危机),黄金重新启动上涨趋势,债券继续稳步增长。

这一阶段反映了新世纪前十年的金融动荡和危机冲击。

**第五阶段(2010-2025,15年):**

多元复苏期,股票重新进入上涨通道(突破25000),债券继续增长(达到约2000),黄金也呈现上升趋势(接近600)。

体现了后金融危机时代的流动性宽松和资产价格普涨。

**分析和预测:**

1. **长期趋势确认**:75年数据显示,股票是长期回报最高的资产类别,累计涨幅达250倍,年化实际回报约7.3%。

2. **风险收益特征**:股票虽然回报最高但波动最大,债券提供了相对稳定的收益(约5.5%年化),黄金在特定时期表现突出。

3. **通胀对冲价值**:黄金在1970年代高通胀期和2000年后表现优异,证明其通胀对冲功能。

4. **投资组合优化**:全球投资组合通过分散化实现了相对稳定的回报,年化实际收益3.7%。

5. **未来展望**:考虑到当前的宏观环境(通胀压力、地缘政治风险),预计:

- 股票市场可能面临更大波动

- 黄金作为避险资产需求增加

- 债券在利率周期变化中面临挑战

6. **配置建议**:基于历史经验,建议维持多元化配置,股票为主、债券为辅、黄金作为避险工具的组合策略仍然有效。

这一长期数据展示了不同资产类别在各个历史时期的表现差异,为投资者提供了宝贵的历史参考和配置启示。